똑똑한 경제 금융

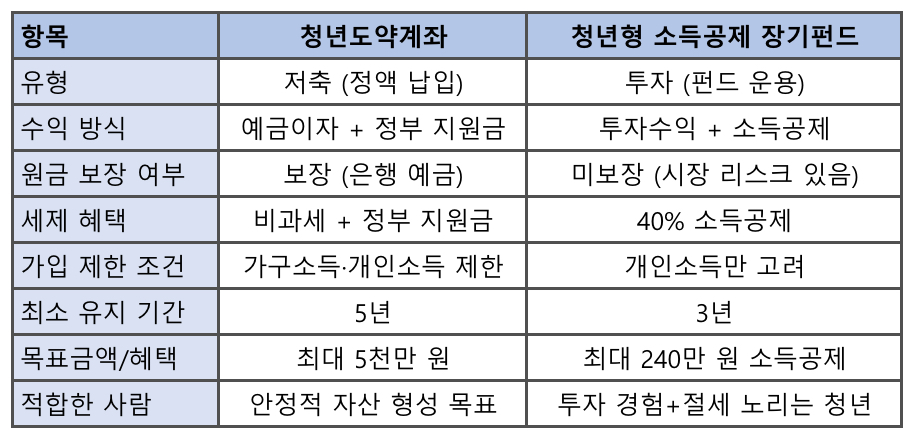

청년도약계좌 vs 청년형 소득공제 장기펀드, 어떤 게 더 나을까?

leaveriv

2025. 5. 7. 07:08

청년이라면 누구나 ‘정부 지원’ 상품에 한 번쯤 관심 가져봤을 거예요.

특히 월급에서 매달 일정 금액을 저축하거나 투자하는 걸 고민할 때,

많은 분들이 “청년도약계좌” 또는 “청년형 소득공제 장기펀드”를 놓고 비교하게 됩니다.

이 두 상품은 모두 국가에서 지원하고, 세제 혜택 또는 보조금이 있다는 공통점이 있지만

대상, 방식, 결과가 꽤 다릅니다.

오늘은 이 두 상품을 핵심만 정리해서

당신에게 어떤 상품이 더 유리한지 알아보겠습니다.

청년도약계좌란?

- 정부가 저소득·중산층 청년의 자산 형성을 돕기 위한 저축형 정책 상품

- 매달 40만~70만 원을 5년간 납입하면, 정부가 지원금 + 이자를 추가 지급

- 최대 5천만 원까지 목돈 형성 가능

조건 요약

- 만 19세~34세 청년

- 개인소득 7,500만 원 이하

- 가구소득 중위 180% 이하

- 5년 만기

청년형 소득공제 장기펀드란?

- 청년의 투자 기반 형성을 위해 만든 세제 혜택형 펀드 상품

- 주식형 펀드에 3년 이상 투자하면 투자금의 40%까지 소득공제 가능

- 수익도 추구하면서 절세 효과도 있음

조건 요약

- 만 19세~34세 청년

- 연소득 5,000만 원 이하

- 2025년 말까지 신규가입 가능

- 3년 이상 유지 시 최대 240만 원 소득공제

둘 다 되면, 뭐가 더 유리할까?

추천 유형별 정리

- 소득이 안정적이고 정부지원이 절실한 청년

→ 청년도약계좌 추천 (목돈 형성, 안정적 예금)

- 월 소득이 4~500만 원대 이상이고, 세금을 많이 내는 직장인 청년

→ 소득공제 장기펀드 추천 (절세 + 수익 가능성)

- 둘 다 조건 만족한다면?

→ 동시에 가입 가능! 다만 납입 여력과 리스크 감당 가능성에 따라 우선순위 정해야 함

주의할 점

- 청년도약계좌는 중도해지 시 지원금 회수됨

- 소득공제 장기펀드는 손실 가능성 존재 (주식형이기 때문)

- 두 상품 모두 가입 기간 내 연령, 소득 기준 변동 시 자격 박탈 가능

실제 가입 사례 (2025)

- A씨: 연소득 3,500만 원 / 직장인 / 부모님 부양 중

→ 청년도약계좌 + 소득공제펀드 모두 가능

→ 월 40만 원 도약계좌 + 20만 원 펀드 분산납입 중

- B씨: 연소득 4,800만 원 / 독립 / 비정기수입

→ 청년도약계좌는 소득 초과로 탈락

→ 장기펀드만 활용 중

- 청년도약계좌 = 저축 중심, 원금보장, 정부지원

- 청년 소득공제 펀드 = 투자 중심, 절세 효과, 수익 리스크 존재

각자의 소득, 자산 목표, 투자 성향에 따라

두 상품을 현명하게 활용해 보세요.

출처

1. 금융위원회 정책 브리핑 (2024~2025)

- https://www.fsc.go.kr

2. 국세청 소득공제 가이드라인

- https://www.nts.go.kr

3. 각 은행 및 증권사 상품 공시자료 (신한은행, KB증권 등)

4. 서민금융진흥원 홈페이지